- Đang online

- 815

- Tổng lượng truy cập

- 1902158

Từ ngày 15/3, hộ kinh doanh, hộ gia đình, tổ hợp tác, tổ chức khác không có tư cách pháp nhân sẽ không đủ tư cách chủ thể vay vốn. Cá nhân được vay vốn cho nhu cầu sử dụng vốn của hộ kinh doanh, doanh nghiệp tư nhân phải là chủ hộ kinh doanh hoặc chủ doanh nghiệp tư nhân.

Sau khi ghi nhận những tranh luận trái chiều, NHNN đã lên tiếng làm rõ những thay đổi cơ bản của pháp luật về cho vay của tổ chức tín dụng đối với khách hàng.

Về chủ thể vay vốn

Theo quy định tại Quyết định 1627/2001/QĐ-NHNN, chủ thể được vay vốn bao gồm tổ chức, cá nhân Việt Nam và nước ngoài, bao gồm cá nhân, hộ gia đình, doanh nghiệp tư nhân, tổ hợp tác và các tổ chức khác có năng lực pháp luật dân sự.

Khác với quy định tại Quyết định 1627 nêu trên, trên cơ sở quy định của Bộ luật dân sự 2015 về chủ thể (chỉ bao gồm cá nhân, pháp nhân), Thông tư 39/2016/TT-NHNN quy định chủ thể vay vốn chỉ bao gồm cá nhân Việt Nam, cá nhân có quốc tịch nước ngoài, pháp nhân thành lập và hoạt động tại Việt Nam, pháp nhân thành lập ở nước ngoài và hoạt động hợp pháp tại Việt Nam.

Như vậy, theo quy định tại Bộ luật dân sự 2015 và Thông tư 39/2016/TT-NHNN, tổ chức không có tư cách pháp nhân sẽ không đủ tư cách chủ thể vay vốn như hộ gia đình, tổ hợp tác, hộ kinh doanh, doanh nghiệp tư nhân...

Đồng thời, Thông tư 39/2016/TT-NHNN cũng quy định cá nhân được vay vốn cho nhu cầu sử dụng vốn của hộ kinh doanh, doanh nghiệp tư nhân do chính cá nhân là chủ hộ kinh doanh hoặc chủ doanh nghiệp tư nhân.

Về điều kiện vay vốn và hồ sơ vay vốn

Về điều kiện vay vốn, so với Quyết định 1627, Thông tư 39/2016/TT-NHNN về cơ bản kế thừa quy định về điều kiện vay và có hai thay đổi sau đây: (i) Bỏ điều kiện quy định về tài sản bảo đảm tiền vay; (ii) Bổ sung thêm đối tượng cá nhân được vay vốn là cá nhân từ đủ 15 đến dưới 18 tuổi không bị mất hoặc hạn chế năng lực hành vi dân sự.

Về hồ sơ vay vốn, kế thừa quy định tại Quyết định 1627, Thông tư 39/2016/TT-NHNN trao quyền cho TCTD hướng dẫn khách hàng cung cấp hồ sơ, tài liệu chứng minh đủ điều kiện vay vốn. Tuy nhiên, Thông tư 39/2016/TT-NHNN đã bỏ yêu cầu khách hàng phải gửi giấy đề nghị vay vốn cho TDTD và đơn giản hóa phương án sử dụng vốn đối với hoạt động cho vay đời sống.

Về mục đích vay vốn

Theo Quyết định 1627, mục đích vay vốn là nhằm đáp ứng nhu cầu vốn cho sản xuất, kinh doanh, dịch vụ, đầu tư và đời sống.

Thông tư 39/2016/TT-NHNN không giới hạn mục đích vay vốn như quy chế 1627 cũ mà chia nhu cầu vay vốn thành 02 nhóm: (i) Cho vay phục vụ nhu cầu đời sống; và (ii) Cho vay phục vụ hoạt động kinh doanh, hoạt động khác. Thông tư 39/2016/TT-NHNN cũng bổ sung các quy định áp dụng riêng đối với hoạt động cho vay phục vụ hoạt động nhu cầu đời sống và cho vay phục vụ hoạt động kinh doanh, hoạt động khác phù hợp với đặc điểm của từng mảng cho vay này (như phương án sử dụng vốn, phương thức cho vay, thời hạn cho vay, lưu giữ hồ sơ).

Về nhu cầu không được cho vay

So với quy định tại Quyết định 1627, Thông tư 39/2016/TT-NHNN đã bỏ quy định về đảo nợ tại Quyết định 1627 và kế thừa các quy định hiện hành tại Quyết định 1627, bổ sung một số nhu cầu vốn không được cho vay nhằm kiểm soát chặt chẽ chất lượng tín dụng, nhưng vẫn đảm bảo phù hợp với nhu cầu thực tế. Theo Thông tư 36/2016/TT-NHNN, các nhu cầu không được vay vốn gồm: (i) Để thực hiện các hoạt động đầu tư kinh doanh thuộc ngành, nghề mà pháp luật cấm đầu tư kinh doanh; (ii) Để thanh toán các chi phí, đáp ứng các nhu cầu tài chính của các giao dịch, hành vi mà pháp luật cấm; (iii) Để mua, sử dụng các hàng hóa, dịch vụ thuộc ngành, nghề mà pháp luật cấm đầu tư kinh doanh; (iv) Để mua vàng miếng; (v) Để trả nợ khoản nợ vay tại chính TCTD cho vay; (vi) Để trả nợ khoản nợ vay tại TCTD khác và trả nợ khoản vay nước ngoài.

Tuy nhiên, Thông tư 36/2016/TT-NHNN có quy định ngoại lệ đối với hai nhu cầu vay vốn, cụ thể: Thứ nhất, cấm cho vay để trả nợ khoản nợ vay tại chính TCTD cho vay, trừ trường hợp cho vay để thanh toán lãi tiền vay phát sinh trong quá trình thi công xây dựng công trình, mà chi phí lãi tiền vay được tính trong dự toán xây dựng công trình được cấp có thẩm quyền phê duyệt theo quy định của pháp luật; Thứ hai, cấm cho vay để trả nợ khoản nợ vay tại TCTD khác và trả nợ khoản vay nước ngoài, trừ trường hợp cho vay để trả nợ trước hạn khoản vay đáp ứng đầy đủ các điều kiện sau đây: (i) Là khoản vay phục vụ hoạt động kinh doanh; (ii) Thời hạn cho vay không vượt quá thời hạn cho vay còn lại của khoản vay cũ; (iii) Là khoản vay chưa thực hiện cơ cấu lại thời hạn trả nợ.

Về loại cho vay và thời hạn cho vay

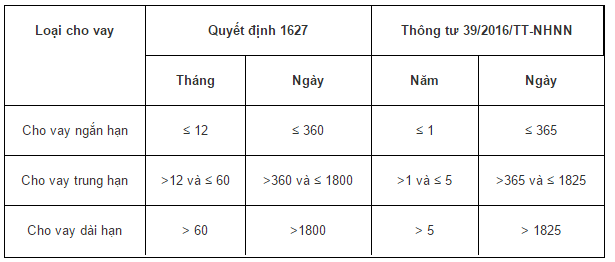

Kế thừa quy định về loại cho vay tại Quyết định 1627, Thông tư 39/2016/TT-NHNN quy định TCTD xem xét cho khách hàng vay theo 3 loại cho vay sau: (i) Cho vay ngắn hạn là các khoản vay có thời hạn cho vay tối đa 01 năm; (ii) Cho vay trung hạn là các khoản vay có thời hạn cho vay trên 01 năm và tối đa 05 năm; (iii) Cho vay dài hạn là các khoản vay có thời hạn cho vay trên 05 năm. Như vậy, so với quy định 1627, Thông tư 39 đã thay đổi căn cứ tính thời hạn của khoản vay từ tháng sang năm. Quy định này đã thay đổi thời hạn vay tính theo ngày của các loại cho vay. Cụ thể:

Bảng so sánh thời hạn của các loại cho vay theo Quyết định 1627 và Thông tư 39.

Theo Quyết định 1627, thời hạn vay được tính từ khi khách hàng nhận vốn vay cho đến thời điểm khách hàng trả hết nợ và lãi vốn vay.

Thực hiện quy định của BLDS 2015 về cách tính thời hạn, Thông tư 39/2016/TT-NHNN quy định thời hạn cho vay được tính từ ngày tiếp theo của ngày TCTD giải ngân vốn vay cho khách hàng cho đến hết ngày khách hàng phải trả hết nợ gốc và lãi tiền vay theo thỏa thuận của TCTD và khách hàng. Trường hợp ngày cuối cùng của thời hạn cho vay là ngày lễ hoặc ngày nghỉ hàng tuần, thì chuyển sang ngày làm việc tiếp theo. Đối với thời hạn cho vay không đủ một ngày thì thực hiện theo quy định tại BLDS 2015 về thời điểm bắt đầu thời hạn.

Ngoài ra, Thông tư 39/2016/TT-NHNN cũng quy định thời hạn cho vay đối với khách hàng là pháp nhân, thời hạn cho vay không quá thời hạn hoạt động hợp pháp còn lại của khách hàng vay; đối với cá nhân có quốc tịch nước ngoài cư trú tại Việt Nam, thời hạn cho vay không vượt quá thời hạn được phép cư trú còn lại tại Việt Nam.

Về lãi suất cho vay

Trên cơ sở quy định tại Điều 466, 468 BLDS 2015 và quy định tại Điều 91 Luật các TCTD 2010 và kế thừa quy định về lãi suất cho vay tại Thông tư 12/2010/TT-NHNN, Thông tư 08/2014/TT-NHNN, quy định tại Thông tư 39/2016/TT-NHNN đã quy định về lãi suất cho vay như sau:

Thứ nhất, TCTD và khách hàng thỏa thuận về lãi suất cho vay theo cung cầu vốn thị trường, nhu cầu vay vốn và mức độ tín nhiệm của khách hàng, trừ trường hợp áp dụng mức lãi suất tối đa đối với cho vay ngắn hạn bằng đồng Việt Nam đối với 05 lĩnh vực ưu tiên doThống đốc NHNN quyết định trong từng thời kỳ. Như vậy, quy định về trần lãi suất chỉ áp dụng đối với trường hợp cho vay ngắn hạn bằng đồng Việt Nam thuộc các lĩnh vực ưu tiên quy định tại Thông tư 39/2016/TT-NHNN.

Thứ hai, Thông tư 39/2016/TT-NHNN bổ sung quy định về nghĩa vụ trả lãi cho tiền lãi chậm trả, cụ thể: Trường hợp khách hàng không trả đúng hạn tiền lãi, thì phải trả lãi chậm trả theo mức lãi suất do TCTD và khách hàng thỏa thuận nhưng không vượt quá 10%/năm tính trên số dư lãi chậm trả tương ứng với thời gian chậm trả.

Thứ ba, Thông tư 39/2016/TT-NHNN cũng quy định trường hợp khoản nợ vay bị chuyển nợ quá hạn, thì khách hàng phải trả lãi trên phần dư nợ gốc quá hạn tương ứng với thời gian chậm trả; lãi suất áp dụng do các bên thỏa thuận nhưng không vượt quá 150% lãi suất cho vay trong hạn tại thời điểm chuyển nợ quá hạn. Nợ gốc quá hạn gồm: (i) Nợ gốc đến hạn không trả được; và (ii) Nợ gốc chưa đến hạn bị chuyển sang đến hạn theo thỏa thuận do vi phạm hợp đồng và khách hàng không trả được.

Về minh bạch hoạt động cho vay, bảo vệ quyền lợi của người vay vốn

Để đảm bảo tính minh bạch trong hoạt động cho vay, bảo vệ quyền lợi của người vay, Thông tư 39/2016/TT-NHNN đã bổ sung nhiều quy định về trách nhiệm của TCTD như sau:

Thứ nhất, về công khai hợp đồng mẫu, điều kiện giao dịch chung, thực hiện quy định tại Điều 405, 406 BLDS 2015, Thông tư 39/2016/TT-NHNN quy định trường hợp sử dụng hợp đồng theo mẫu hoặc điều kiện giao dịch chung trong giao kết thỏa thuận cho vay, TCTD phải thực hiện: (i) Niêm yết công khai hợp đồng theo mẫu, điều kiện giao dịch chung về cho vay tại trụ sở và đăng tải trên trang thông tin điện tử của TCTD; (ii) Cung cấp đầy đủ thông tin về hợp đồng theo mẫu, điều kiện giao dịch chung cho khách hàng biết trước khi ký kết thỏa thuận cho vay và có xác nhận của khách hàng về việc đã được TCTD cung cấp đầy đủ thông tin.

Thứ hai, để đảm bảo tính minh bạch trong hoạt động cho vay, bảo vệ quyền lợi của người vay, Thông tư 39/2016/TT-NHNN đã có quy định cụ thể về trách nhiệm của TCTD như sau: (i) TCTD có trách nhiệm cung cấp cho khách hàng đầy đủ các thông tin trước khi xác lập thỏa thuận cho vay: Lãi suất cho vay; nguyên tắc và các yếu tố xác định, thời điểm xác định lãi suất cho vay đối với trường hợp áp dụng lãi suất cho vay có điều chỉnh; lãi suất áp dụng đối với dư nợ gốc bị quá hạn; lãi suất áp dụng đối với lãi chậm trả; phương pháp tính lãi tiền vay; loại phí và mức phí áp dụng đối với khoản vay; các tiêu chí xác định khách hàng vay vốn theo lãi suất cho vay; (ii) Thỏa thuận cho vay phải có nội dung thỏa thuận về mức lãi suất cho vay và phương pháp tính lãi đối với khoản vay. Trường hợp mức lãi suất cho vay không quy đổi theo tỷ lệ %/năm và/hoặc không áp dụng phương pháp tính lãi theo số dư nợ cho vay thực tế, thời gian duy trì số dư nợ gốc thực tế đó, thì trong thỏa thuận cho vay phải có nội dung về mức lãi suất quy đổi theo tỷ lệ %/năm (một năm là 365 ngày) tính theo số dư nợ cho vay thực tế và thời gian duy trì số dư nợ cho vay thực tế đó. (iii) Trường hợp áp dụng lãi suất cho vay điều chỉnh, TCTD và khách hàng phải thỏa thuận nguyên tắc và các yếu tố để xác định lãi suất điều chỉnh, thời điểm điều chỉnh lãi suất cho vay. Trường hợp căn cứ các yếu tố để xác định lãi suất điều chỉnh dẫn đến có nhiều mức lãi suất cho vay khác, thì TCTD áp dụng mức lãi suất cho vay thấp nhất.

Thứ ba, về thông báo khi chuyển nợ quá hạn và thu nợ trước hạn, Thông tư 39/2016/TT-NHNN quy định TCTD thông báo cho khách hàng về việc chuyển nợ quá hạn đối với nợ gốc. Nội dung thông báo tối thiểu gồm: số dư nợ gốc bị quá hạn, thời điểm chuyển quá hạn, lãi suất áp dụng đối với dư nợ gốc bị quá hạn. Đồng thời, khi thực hiện quyền chấm dứt cho vay, thu hồi nợ trước hạn theo thỏa thuận, TCTD phải thông báo cho khách hàng về việc chấm dứt cho vay, thu hồi nợ trước hạn với nội dung thời điểm chấm dứt cho vay, thu hồi nợ trước hạn, số dư nợ gốc bị thu hồi trước hạn; thời hạn hoàn trả số nợ gốc này, thời điểm chuyển nợ quá hạn và lãi suất áp dụng...

Theo: Cafef.vn